2024年棉价大跌 供需错配下25年行情价或仍承压

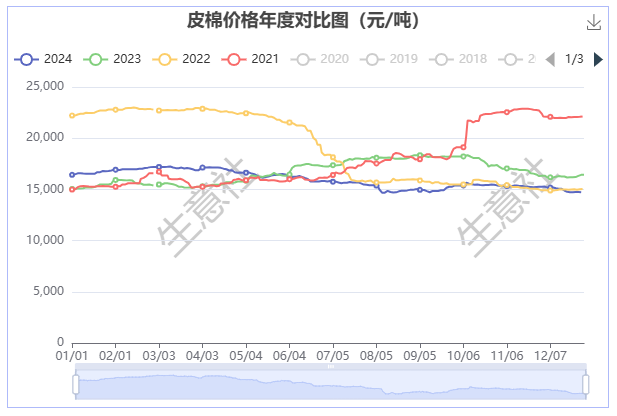

当前棉花价格受制于基本面偏弱格局的影响,下游需求毫无起色,本年度丰产落地,供应端宽松下,中短期内棉价将继续承压运行。回顾2024年棉花行情走势,全年价格跌幅为10.60%,从历史数据来看,为近五年来第二个下跌的年份,仅次于2022年。

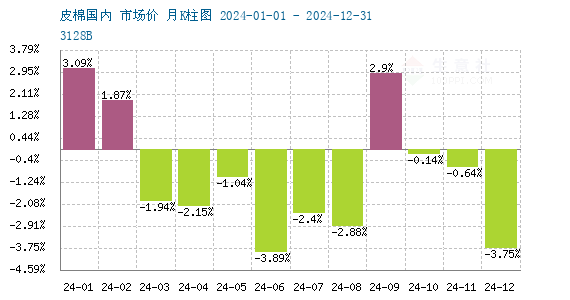

从生意社月K柱图来看,全年上涨月份仅三个月,年度最高位置在2月底的17244元/吨,最低位在8月下旬的14681元/吨。 去年最高在18410元/吨, 最低位在15047元/吨。

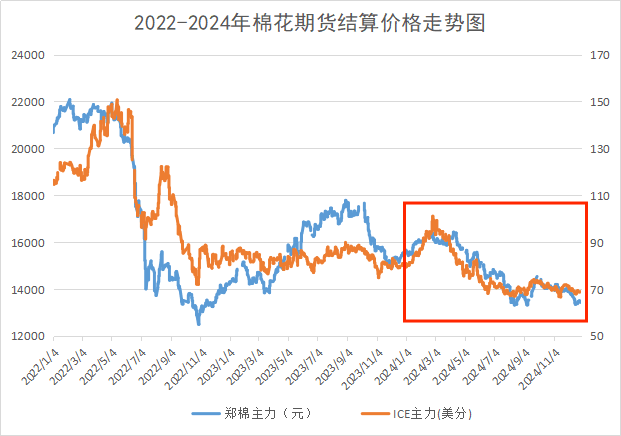

期棉方面:郑棉和美棉联动性较大,走势大多是趋同。2024年郑棉主力最高位置在16500,去年最高在18000,最低在13320,去年为13845。美棉年内最高点在101美分,最低在66美分附近。当前国内外棉价均处于三年低位。

一、2024年棉价走势分析

2024年棉价大跌主要是强供应和弱需求主导,2024/2025年度我国棉花产量较上年度同比小幅增加,皮棉加工量超2023/24年度同期,同时全球主要产棉国基本处于增产周期,供应端上的充足基本压制2024年大部分时间的棉价走势。

从年度价格图来看,2024年棉价整体两涨两跌的走势,

第一次上涨:年初纺企和布厂补库增加,产业基本面维系良性运转对价格形成支撑。同时国际棉价创下一年多高点,内外联动下,行情上涨明显,但棉价在突破17000以后,由于库存处于历年同期峰值,制约了涨势。

第一次下跌:供应端压制,由于24/25年度国内外新棉生长顺利,全球棉花增产预期增强,棉价走势低迷。6、7月国内需求淡季,终端出口前景恶化,棉价跌幅扩大。

第二次上涨:8月下旬后棉价低位修复,同时季节性需求有所提高,9月下半月,国内加大宏观调控力度,同时国外宏观面利好氛围下,棉价开始小幅上涨。国庆期间,新疆籽棉收购价格上涨带动棉价上行。

第二次下跌:10月中旬以后,全国新棉采摘进度同比加快,加工量提升,商业库存延续增量下,至12月底棉花基本面变化不大,下游需求维持弱势,供需双重压力下,棉价持续承压。

二、24/25年国内棉花供需格局分析

供应端:产量增加 库存高位

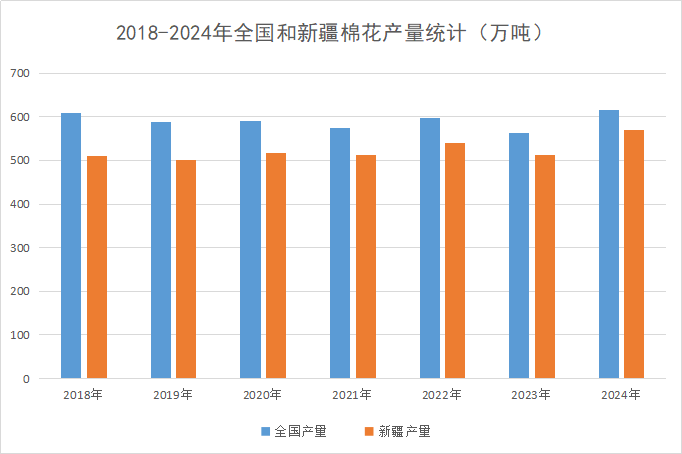

我国2024/25年度新棉产量同比大幅提升,供应端充足格局延续已经成为市场共识。

产量方面:国家统计局消息,在播种面积增加和单产提高的共同带动下,全国棉花产量实现增长。2024年,全国棉花产量616.4万吨,比上年增加54.6万吨,增长9.7%。其中,新疆棉花产量568.6万吨,比上年增加57.4万吨,增长11.2%;长江流域棉花产量22.1万吨,比上年增加0.2万吨,增长0.8%;黄河流域棉花产量20.6万吨,比上年减少3.3万吨,下降13.7%。

新年度皮棉累计加工量大幅增长,加工速度较往年加快,截止2024年12月29日,全国皮棉累计加工量594万吨,同比增长18.8%;分地区看:新疆累计加工量为584.5万吨,同比增长19.4%。

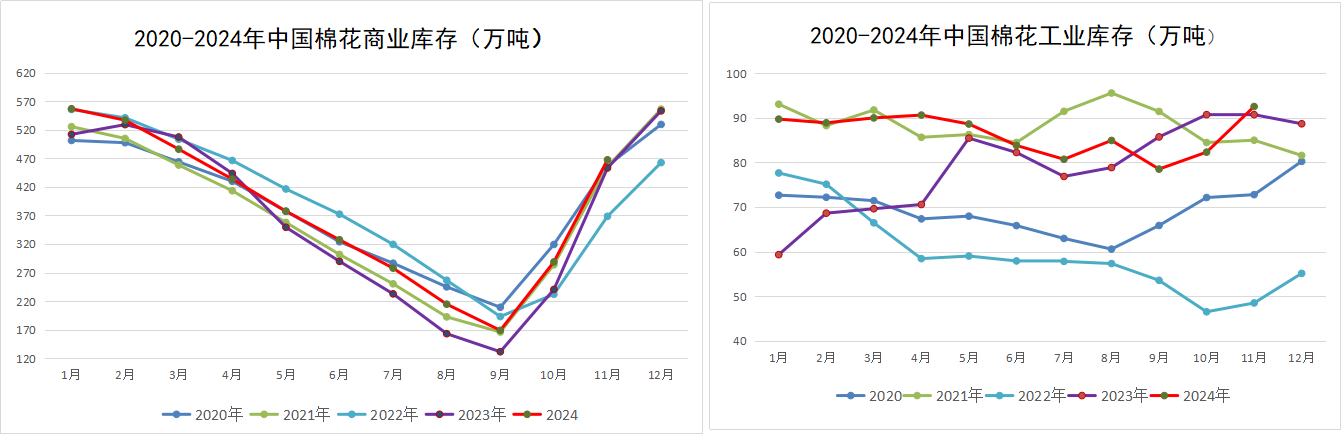

库存方面:按产业逻辑,加工后的棉花进入商业环节,棉花商业库存由此开始增加。随着国内新棉集中上市,市场资源得到大量补充,2024年11月国内棉花商业库存环同比均有较大幅度增长。

据统计,截止到2024年11月底,棉花工商库存(非国储库存)合计560万吨,同比增加16.23万吨,环比增加189万吨。

商业库存:截止2024年11月底,国内棉花商业库存为467.36万吨,环比增加178.64万吨,处于近五年同期最高水平。其中新疆区域内商业库存386.69万吨,同比增加29.76万吨,环比增加68.80万吨。内地区域商业库存33.87万吨,同比减少28.77万吨,环比增加8.24万吨。

工业库存:随着新棉加工持续进行,性价比高的现货资源得到补充,纺织企业逢低补库,原料库存小幅上升。截止2024年11月,国内棉花工业库存为92.52万吨,环比增加10.26万吨,同比增加1.84万吨。

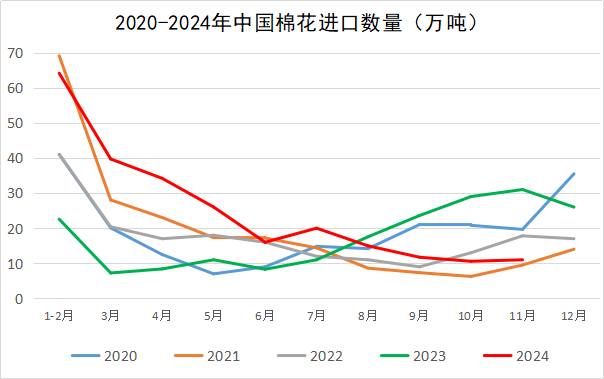

进口方面:2024年前十一个月,我国棉花累计进口量为248万吨,同比增加46.7%。进口量在近5年的高位。

其中1-5月中国棉花月度进口量显著高于历史同期水平,累计为164万,占比近70%。6-11月棉花月度进口量整体呈现月度递减的趋势,但基本也在同期历史均值附近的水平。

进口减少主要是由于:

一方面,11月份国内纺织企业、贸易商棉花进口配额越发紧张,美金资源成交以规模以上纺企刚性采购为主,有溯源订单的中小纺企只能随用随买港口清关棉;

另一方面,随着圣诞节订单临近收尾及新增出口订单回落,再加上对2025年上半年特朗普政府对中国进口商品大幅加征关税的担忧,因此部分外向型纺服企业也主动减缓外棉签约/进口节奏,等待外围消息面、消费形势的进一步明朗。

从2024年前11个月累计量来看,进口巴西棉102.7万吨,占比最高在41.37%,整体处于近五年同期最高水平;美棉86.6万吨,占比34.87%,整体处于近五年同期偏高水平。主要因巴西棉供应增量且在价格上具备一定的优势。巴西棉对美棉的替代性越来越突出。“性价比”使巴西棉更受棉企青睐。

消费端:棉纱行情下跌销售放缓 终端消费弱化

2024年棉纱行情下跌4.75% 纺纱利润为近三年的偏差水平

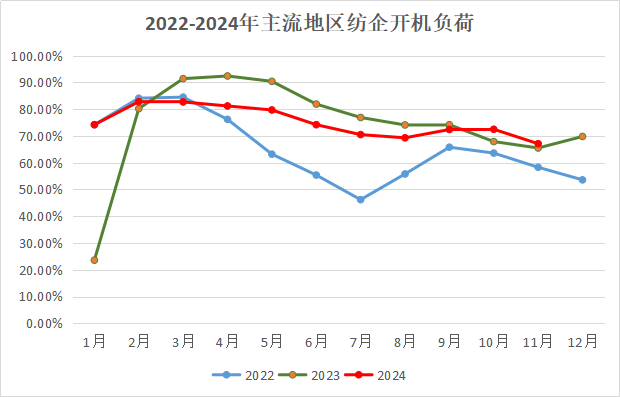

2024年棉纱价格走势跟随棉花,价格经历了先上涨后下跌过程,年度跌幅在4.75%。自4月以来,下游市场的处于持续恶化的过程,纺企新增订单稀少,产成品库存处于持续累库的过程,纺企即期利润为负,纱线贸易商及下游纺企降价出货,令纱线价格出现较大幅度的下跌。

进入12月份以后淡季特征越发明显,布厂开机率继续下调,纱厂订单持续走弱之下,成品继续累库。棉纱销售速度迟缓,叠加棉价大幅回落,企业出货难度增加,降价压力加大。

从32S纯棉纱即期理论加工利润来看,本年度纺纱利润处于亏损状态,纺纱利润在4月为年度最低点,随后纺纱利润在持续修复,但理论即期利润依旧为负,本年度的纺纱利润为近三年的偏差水平。

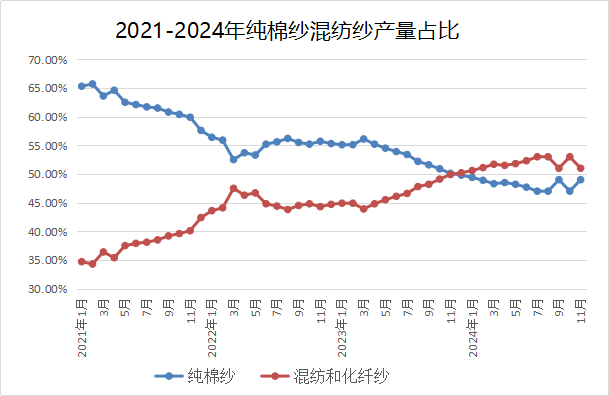

11月纯棉纱产量环比增长0.9%,同比增长4.5%。调查样本中纯棉纱占比为49%,环比增加2个百分点;混纺纱和化纤纱占比为51%,环比下降2个百分点。从图片中可以看出,近年来纯棉纱占比逐年下降。当前纺织企业纱线库存27.1天,较上月增加3.9天。

终端消费:内需表现略逊于预期 外需尚可

据国家统计局数据显示,2024年1-11月,我国服装、鞋帽、针纺织品类商品零售额为13073亿元,同比增长0.4%。

在我国稳外贸政策持续发力、海外市场需求回暖和去年基数较低等因素的拉动下,2024年1-11月,纺织服装累计出口2730.6亿美元,同比增长2%,其中纺织品出口1288.4亿美元,增长4.6%,服装出口1442.2亿美元,下降0.2%。

整体来看,内贸市场供大于求较为显著,纺织企业压力增加,部分中小型纺企表示将提前放假来减少库存继续累积。

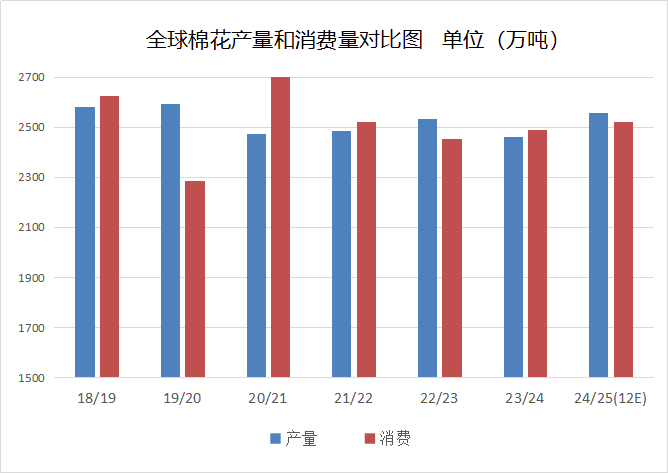

三、全球棉花供需分析:24/25年度全球棉花产消处于偏宽松格局

据美国农业部(USDA)最新发布的12月份全球棉花供需预测报告显示,2024年全球棉花总产量预估较上年度大幅增加,为2555.8万吨,总消费量为2521.1万吨,处于近四年平均略高水平。供给过剩量为34.7万吨。期末库存预估较本年度增加,处于近四年平均略高位置。

24/25年度全球棉花产量上调24/25年度全球棉花产量环比上调26.3万吨,同比上调95.9万吨。全球棉花产量调整主要来源于印度,24/25年度印度产量上调21.8万吨(达到544.3万吨,仅较上年度产量预估减少8.7万吨)、巴西产量上调2.2万吨、美棉产量上调1.4万吨,后续中国产量或存在上调空间。

24/25年度全球消费环比上调12.4万吨,同比上调31.9万吨。其中中国消费下调10.9万吨,印度消费上调10.9万吨,巴基斯坦消费上调8.7万吨。

24/25年度全球期末库存环比上调5.8万吨,同比上调40.4万吨。其中美国上调2.2万吨,阿根廷上调2.7万吨,巴西下调2.2万吨。

四、2025年棉价的影响因素及市场展望

从外部宏观环境来看,自2024年美联储开启降息历程后,宏观因素对大宗商品行情影响 较大,同时特朗普即将上任美国总统的背景下,对所有进口商品征收10%的关税,对来自中国的商品征收至少60%的关税等,对中国的出口型产品或产生不利影响。不过针对“新疆棉禁令”,我国下游出口的棉纺织品,原料上是禁止使用新疆棉的,取而代之的是美棉、巴西棉等进口棉。由于目前出口至欧美地区的纺织品中已经禁用新疆棉,对于棉类产品的利空影响或将弱化。

供应端:24/25年度预期棉花供需宽松

从棉花供需情况来看,24/25年度预期全球棉花供需处于宽松的状态,产量大于消费,全球期末库存和库销比小幅上升,偏宽松的供需格局将对全球棉价形成一定压力。

国内方面:库存历史高位,市场预计2024/25年度我国棉花产量在650万吨左右。10-12月新疆棉向内地消费区大量移库,加上2023/24年度陈棉仓单集中注销,内地棉花供应能力快速回升。

进口方面:数据显示中国每年的棉花消费量稳定在750万吨至850万吨之间,而国内总产量约为600多万吨,这意味着每年需要进口200万吨左右的棉花才能满足国内需求。截止目前,中国各主港棉花库存总量或已突破50万吨,随着2025年1%关税内棉花进口配额下达,外棉进口量也有望强劲反弹。

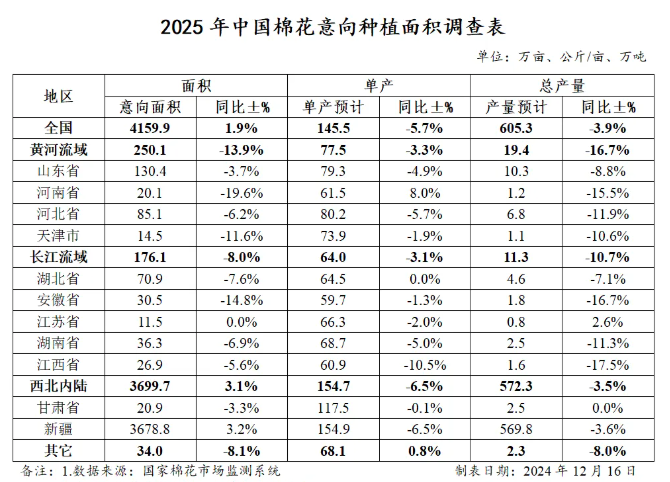

同时国家棉花市场监测系统最新调查显示,2025年中国棉花意向种植面积4159.9万亩,同比增加76.6万亩,增幅1.9%。其中,新疆棉花意向种植面积为3678.8万亩,同比增加113.4万亩,增幅3.2%。供应宽松格局将长期制约棉价。

新疆棉花意向种植上涨主要是有2点:

1、从收益角度来看:植棉收益稳定有保障其他农作物波动较大。一方面是补贴政策兜底,近两年新疆积极推广棉花目标价格补贴与质量挂钩政策,对于符合质量补贴标准的棉花,棉农可额外获得补贴0.35元/公斤。另一方面是棉花亩产较为稳定。

2、从销售角度来看:新疆棉花加工企业加工产能在全国占比很高。根据加工企业公示信息统计,今年新疆已公示棉花加工企业数量已达1000余家,在收购高峰期,能够满足农户交售需求,甚至每年因资源不足出现“抢收”的情况,因此一般情况下不存在销售难的问题。

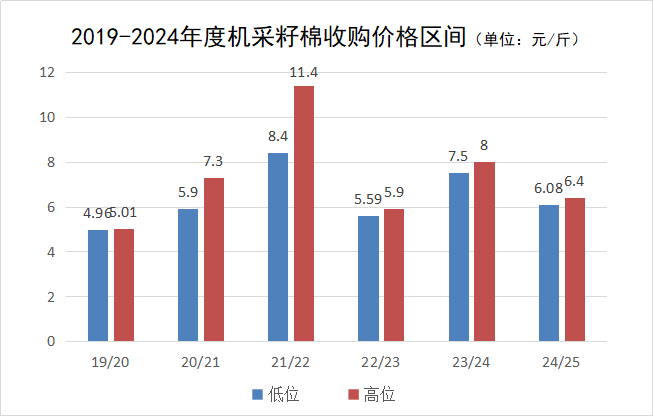

成本端:24/25年度籽棉收购价格处于历史中等偏低水平

2024年新疆籽棉收购价格整体持稳运行。与过往8年籽棉收购价格相比处于历史中等偏低位置,且籽棉价格变动幅度较小。本年度籽棉收购价格在收购初期小幅回落后保持平稳,整体籽棉收购成本得到有效控制。

需求端:短期未见回暖迹象 中长期相对乐观

当前国内纺织淡季的下游需求进一步转弱,节前补库明显不及预期,部分企业计划提前放春节长假,国内棉花消费形势持续走弱。但中长期持相对乐观的预期,2025年度国内存在出台多项经济刺激政策的可能,将利于商品需求复苏。

据国家棉花市场监测系统的调查,截至12月初,准备采购棉花的企业占比47.4%,环比大幅下降15个百分点,观望的占比上升13.4个百分点,不打算采购的占比为8.4%,环比增加1.7个百分点,反映出市场对明年宏观形势不确定性的担忧。

全球棉花消费未来面临的不确定性大幅增加

业内普遍担忧2025年1月20日特朗普就任美国总统之后对中国进口商品加征关税,明年国际贸易环境的不确定性上升,短期“抢出口”因素对出口形成一定支撑,但也导致一定的订单前置。后市关税不确定性较大,使得出口或面临一定下行压力。

考虑到美国新任总统对我国设置的关税更高,我国纺服产品在美国市场的竞争力将下降,可能致使我国在美国整体市场缩小的情况下,分得的比例也出现下降。如果未来再次加征关税,那么美国进口棉类产品可以继续向东盟、印度、孟加拉等市场转移。

中短期棉价仍受压制 长期存在向上修复可能

棉价目前处于中等偏低水平,但不论是宏观面抑或是基本面,当前棉价利多驱动较弱,国内外价格均处于较低区间,缺乏上行驱动。美联储开启降息周期、中国出台多项经济刺激政策,利于商品需求复苏,但国际贸易关系的不确定性为棉花需求的恢复增添阴影。

长期来看,棉价低位存在向上修复的可能。展望2025年,一季度的棉价传统上涨周期或在全球棉花增产与新花的套保压力下,棉价上方空间有限,但在需求支撑下,下跌的可能性也不大。二季度关注新年度棉花播种情况,对未来全球棉花产量偏乐观看待,而需求端恢复速度偏慢,棉价或承压运行。

上一篇: 12月涤纶长丝供应收紧 市场价格先跌后涨下一篇: 12月份焦炭市场持稳运行

免责声明:本文来自网络,仅供参考,不代表化学文摘号网的观点和立场,如有侵权请联系我们。

- 供应持续强劲 2025年纯碱行情延续弱势运行

- 2024年三聚氰胺持续走弱 2025年短期反弹力度不足

- 2024年萤石价格走高 2025年行情易涨难跌

- 支撑不足 节后金属硅行情继续深跌

- 产能集中投放 2025年丙烯腈市场竞争白热化

- 节后归来 山东地区正丁醇市场在低端运行

- 1月3日PET价格上涨

- 下游需求淡季 环氧丙烷市场回稳运行

- 需求支撑 12月苯酐行情止跌盘整

- 供应增量不及预期 12月PP行情窄幅整理

- 成本值上升 12月PC行情涨后盘整

- 终端企业需求前置 12月ABS行情偏强运行

- 节后归来 环己酮市场弱势走跌运行

- 供应量增加 环氧氯丙烷市场延续下跌走势

- 供应不稳定 12月TDI价格重心上移

- 12月聚合MDI市场稳中上涨

- 需求支撑不足 氢氟酸市场维稳运行

- 12月份焦炭市场持稳运行

- 2024年棉价大跌 供需错配下25年行情价或仍承压

- 12月涤纶长丝供应收紧 市场价格先跌后涨

- 12月份烧碱价格弱势下行

- 12月国内甲醇行情震荡走高

- 12月下旬成品油呈现“汽强柴弱”走势

- 供应偏紧需求回暖 丁二烯市场11月涨11.05%

- 12月份溴素价格弱势运行

- 12月国内钛白粉市场继续下行

- 12月PVC供应压力不减 延续阴跌态势

- 12月份小苏打整体盘整运行

- 12月聚乙烯涨跌互现

- 供应微紧 二甲苯12月小幅上涨